界面新闻记者 |

界面新闻编辑 | 谢欣

国产疫苗的降价潮仍在继续。

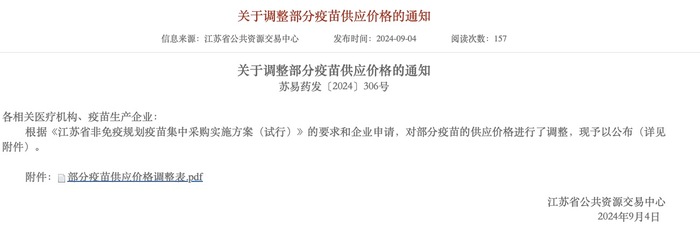

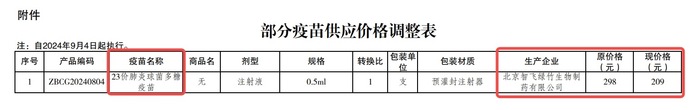

9月4日,吉林、江苏等省份的公共资源交易中心网站显示,智飞生物23价肺炎球菌多糖疫苗由原来的298元/支调降至的209元/支,降幅为29.87%。

这也是自HPV疫苗、流感疫苗等多款疫苗接连大降价后,又有厂商主动下调疫苗供应价格。

就此,界面新闻致电智飞生物,截至发稿未获回复。

智飞生物此举背后,暗示着未来肺炎球菌疫苗市场的竞争日趋激烈。值得注意的是,智飞生物的23价肺炎球菌多糖疫苗是目前市场上最晚获批的产品,智飞生物或希望通过价格战实现市场份额的弯道超车。

肺炎球菌疫苗尚未被纳入我国国家免疫规划,属于自费接种疫苗。虽然我国肺炎球菌疫苗市场规模虽不算太大,但增长速度较快。

据观研天下《中国肺炎球菌疫苗行业现状深度分析与未来投资预测报告(2024-2031年)》,到2026年,中国肺炎球菌疫苗市场规模将突破200亿元,年复合增长率达到18.24%。

从批签发次数来看,2017年至2020年,我国肺炎球菌疫苗批签发次数呈现上升态势,由2017年的47次上升至2020年的206次。新冠疫情期间,2021年至2023年,肺炎球菌疫苗批签发次数出现小额下滑,分别为182次、153次和161次。

随着新冠疫情的结束,肺炎球菌疫苗市场有望恢复增长。

有增长空间,就不乏参与者。肺炎球菌疫苗市场竞争激烈,既有外资品牌,也有国产厂商。

截至2023底,我国获批上市的肺炎球菌疫苗数量达到9款(不包含退市疫苗),主要包括3款13价肺炎球菌多糖结合疫苗(PCV13)和6款23价肺炎球菌多糖疫苗(PPV23)。

7款为国产肺炎球菌疫苗,来自沃森生物、民海生物、成都生物、科兴生物、智飞生物五家本土企业;2款为进口疫苗分别来自辉瑞制药和默沙东。其中,辉瑞中国13价肺炎球菌多糖结合疫苗与2023年11月裁撤,由上药代理推广销售。默沙东23价肺炎球菌多糖疫苗则由智飞生物代理。

目前,国产疫已在慢慢挤占进口疫苗的市场份额。

据《中国肺炎球菌疫苗行业现状深度分析与未来投资预测报告(2024-2031年)》,从批签发数量来看,2023年,国产肺炎球菌疫苗占比达到88%,进口肺炎球菌疫苗则占比12%。

此趋势在2024年上半年延续。据华安证劵《2024年上半年疫苗批签发专题》,从批签发数量来看,2024年上半年,肺炎球菌疫苗合计批签发71批次,国产占比为78.87%。

肺炎球菌疫苗市场容量的快速增长吸引了越来越多的企业入局,包括康希诺生物、艾美卫信、复星安特金、坤力生物等。目前,康希诺生物的PCV13i上市申请已获得国家药品监督管理局受理;艾美卫信、复星安特金等的肺炎球菌疫苗已进入III期临床研究阶段。

回到智飞生物本身,其试图通过新产品重新提振其业绩。界面新闻曾报道,智飞生物的最新半年报延续了今年一季度的颓势表现。8月30日,智飞生物发布2024年上半年业绩报告。半年报显示,智飞生物实现营收182.58亿元,同比下降25.31%;实现净利润22.34亿元,同比下降47.55%。这是五年内智飞生物首次有半年报出现营收与净利润下滑。

无论是自主产品还是代理产品,智飞生物的销售状况都不理想。特别是,自主产品业务表现更为艰难。据半年报,2024年上半年,智飞生物自主产品实现营收5.5亿元,同比下降35.95%。此外,智飞生物自主产品毛利率下降1.57%至85.38%。